Lidé si často neuvědomují rozdíly mezi spořením a investováním a nebo tyto pojmy zaměňují. Jak spoření tak investování má svoje místo při rozhodování o vašich osobních financí.

O spoření uvažujeme především pokud finanční prostředky budeme v nejbližší době potřebovat a nemůžeme si o ně dovolit přijít. Investování přichází na řadu pokud prostředky můžeme odložit na delší dobu a můžeme tolerovat investiční riziko.

Pro koho je vhodné spoření?

Pokud nechcete podstupovat žádné riziko nebo pokud spravujete vaši nouzovou finanční rezervu na nejbližší měsíce (pro případ ztráty zaměstnání a podobně) pak je pro vás vhodné spoření.

Spoření u nás nejčastěji představuje držení peněz na spořícím účtu v bance buď na libovolnou nebo na fixní dobu. Vklady u bank jsou pro jednoho klienta pojištěné až do hodnoty 100 000 EUR proto je riziko ztráty velmi nízké.

Způsoby spoření jsou:

- spořící účet v bance

- termínované vklady: odložení finančních prostředků na fixně danou dobu, zpravidla s o něco málo vyšším úrokem než má běžný spořící účet. V Americe a jiných zemích se termínované vklady často nazývají CD (Certificate of deposit – osvědčení o vkladu).

Oproti investování poskytuje spoření velmi nízký výnos který je zatížen srážkovou daní 15%. Často dosažený úrok po zdanění nepřekoná inflaci.

Kdy je vhodné investovat?

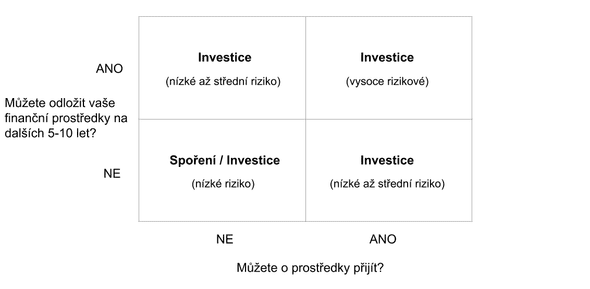

Při nakládání s finančními prostředky je rozhodující investiční horizont a míra rizika kterou jste ochotni podstoupit. Při rozhodování zda investovat nebo spořit si můžete položit dvě otázky:

- Budete finanční prostředky potřebovat během dalších 5 – 10 let?

- Můžete si dovolit o finanční prostředky přijít? Zasáhlo by to vaši životní úroveň?

Obrázek vám může pomoci se rozhodnout zda je pro vás lepší spoření nebo investice. Jedno se nevylučuje s druhým a vaše prostředky pravděpodobně budou rozděleny mezi spoření a investice s různou úrovní rizika.

S jakým rizikem investovat?

Investování do vysoce rizikových instrumentů lze doporučit pouze pokud peníze nepotřebujete alespoň dalších 5 – 10 let a můžete si dovolit o investované prostředky přijít.

Za středně až vysoce rizikové investice lze považovat akcie (diverzifikace skrze ETF snižuje riziko), nemovitosti a P2P půjčky. U P2P půjček ovlivní úroveň rizika kterou ponesete řada faktorů jako je reputace platformy, poskytovatel úvěru a jeho hodnocení, buyback garance, jistina úvěru a podobně.

Za vysoce rizikové považujeme skupinové financování (crowdfunding) projektů (například Envestio) a startupů, dále také spekulativní instrumenty jako jsou kryptoměny a akcie neziskových společností.

Pokud je váš investiční horizont kratší, ale ztráta prostředků by vás až tolik nezasáhla (tolerujete riziko), pak pro vás může být vhodné investovat do P2P půjček s buyback garancí a dostatečnou diverzifikací přes jednu z ověřených P2P platforem – Mintos.

Nejste-li ochotni podstoupit riziko a nemáte dostatečný investiční horizont potom je vhodné zůstat u spoření a nebo investic s velmi nízkou úrovní rizika (například státní dluhopisy vyspělých zemí).

Závěr

Pokud máte investiční horizont alespoň 5 – 10 let, ideálně i déle a máte dostatečnou finanční rezervu (například na spořícím účtu), potom je vhodné zvážit investování na finančních trzích ideálně formou nízkonákladového fondu.

Inflační riziko není tolik vidět jako riziko akciového trhu. Může nastat i situace kdy na spořícím účtu v bance bude záporný nebo nulový úrok.

Nezapomínejte také na náklady obětované příležitosti (opportunity cost) pokud se rozhodnete pouze pro spoření. Jakákoliv forma odkládání prostředků na budoucnoust je ve výsledku lepší než zbytečné utrácení.